不動産投資のあれこれ

投資の方法につみたてNISAなど手軽にできる方法が出てきているので、既に始められている方が多いのではと思います。

もう少し資産形成・資産運用を厚くしたい方に向けて、

一見敷居が高そうな不動産投資について簡単ではありますが解説していきたいと思います。

| 1.不動産ってどれぐらい儲かるの? |

|---|

不動産投資と言っても状況によって考え方が異なります。地主さんがアパート、マンションを立てて経営をするときと、サラリーマンがマンションを区分所有して貸し出すときとでは目的が異なり、地主さんは節税対策や相続対策が主で、サラリーマンは資産形成が主になるかと思います。

今回は、多くの方にとって身近な後者、サラリーマンが資産形成するケースで考えたいと思います。またマンション一棟を購入して運営するのではなく、区分所有マンションを貸し出すことを想定したいと思います。

一番気になる、どれくらい儲かるのかですが、、、 そんなに儲かりません。

おいおい…と思われるかもしれませんが、マンションを買って人に貸して儲けるというシンプルな構造ではないということです。

投資でイメージしやすい株券を例に取ると、

株券は、株を持っている間は定期的に株主優待や配当金がもらえますし、売買をすることで差益を生むこともできます。

不動産投資は、前者にあたる定常の家賃収入による利益は期待できず、後者の売買の差益が成すところが大きいです。

ですので、その売却益を得るまで、ご自身が不動産を無理せず所有し続けられるかという観点で考えていただければと思います。

不動産を所有するときの収支について、当社の仲介実績から具体例をもってイメージしてみたいと思います。

<物件概要>

■所在地:大阪市内

■構造 :鉄骨・鉄筋コンクリート造

■面積 :約62m2

■売買価格:2480万円

■家賃 :約 14.2 万円/月(共益費込)

■表面利回り:6.8%

■管理費・修繕積立金等:約1.8万円/月

■固定資産税:約7.7万円

さらに、今回のシミュレーションでは、事業ローンを組んで購入することにします。

■頭金:20% (496万円)

■金利:2.1% (相場は1%後半~2%後半)

■借入期間:25年(ボーナス返済なし)

■月々返済額:約 8.5 万円/月

| 金額 | 内容 | |

| 収入 | 約 170 万円/年 |

|

| 支出 | 約 153 万円/年 |

|

| 収支 | 約 17 万円/年 | ⇒ 利回り 約 0.7 % |

※1:入退去手続や家賃回収、設備故障等の緊急を要する対応、周囲からのクレームがあった際に改善依頼をしたりすることを不動産会社に委託する費用です。入居者様と直接やり取りするよりも、その業務に慣れた不動産会社に委託する方が多いです。

※2:入居者が退去したあとのクリーニング、給湯器など設備の故障修繕や入替は貸主の責任で行いますので、そのための積み立て費用を意味しています。不動産収入による納税額を計算する時に、経費としてみなすことができるものです。

表面利回り 6.8%の物件ですが、今回のシミュレーションでは、実質利回りが0.7%になりました。

どうやって不動産を運用するかによって、実質利回りが変わるので、自分がどう運用するかに合わせて計算する必要があるというのは、このためです。

計算方法はコモンズコラム「投資のあれこれと不動産投資」をご参照ください。

| 2. 実質利回りを増やす工夫 |

|---|

上で行ったシミュレーションをご覧になり、少しでも実質利回りを上げたいのではと思います。

どの費用を工夫できるのか見てみたいと思います。

【火災保険料】

相場はおおよそ7,000円~15,000円で、保証の内容や保険会社によって多少の幅があります。

【ローン返済】

現金一括で購入すれば0円になりますが、不動産収入による納税額を計算する時に利子を経費に算入できたり、いざという時のために手元にすぐに使えるお金を残しておくなど、トータルで考えた時に、ローンを組む方が多いです。金利は銀行や借主の状況によって異なり、おおよそ1%後半~2%後半です。

【管理委託費】

相場は、回収家賃の約3~5%です。管理会社によって費用も異なりますので、確認が必要です。また、丁寧さもまちまちです。入居者の募集をしっかりしてくれる、入居者から安心感あるなどが空室対策にも繋がりますので、信頼できる管理会社にお願いするのが収入減少、経費増加の対策に良いと思います。

【修繕積立費】

物には寿命がありますので、当然に発生する費用が一定額あります。しかし、入居者のマナーの良し悪しでさらに必要になることがあります。入居者と直接顔を合わせる管理会社がある程度そのリスクを抑える働きをしますので、この点においても信頼できる管理会社が入ることで経費削減に繋がります。

【空室率対策】

今回は空室になる期間がないという前提にしていますが、実際は入居者が出ていくことがあります。そうなった場合は、間髪入れずに新しい入居者が入れるように動いてくれる不動産屋さんにみてもらうことが大事だと思います。

これらの工夫をしてシミュレーションしてみます。

| 金額 | 内容 | |

| 収入 | 約 170 万円/年 |

|

| 支出 | 約 153 万円/年 ⇓ 約 142 万円/年 |

|

| 収支 | 約 28 万円/年 | ⇒ 利回り 約 1.1 % 収支 1.5 倍に改善 |

年間の支出を工夫することで、このように利益を増やすことができます。

しかし、悪くはないけど期待したほどではないなぁというのが、正直な感想ではないかなと思います。では、売却益はどれぐらい期待できるのでしょうか。

| 3.さらに利益を出すために考えること |

|---|

日本の不動産は、基本的に築年数が経てば経つほど、評価額が下がっていきます。ですので、何年か所有するとその間に評価が下がります。ただ、今考えるべきは、実際に高く売れて譲渡益が得られる不動産かということです。

高く売れやすい不動産は、みんなが欲しい競争力のある立地にあることです。例えば、、、

ファミリー向けであれば、家族みんなにとって便利な場所、

- 通勤に便利な場所で駅からのアクセスが良い

- 通学に便利な場所

- 食品や日用品が手に入りやすい場所

- 子育てに便利な施設が近くにある(保育園・幼稚園、公園、図書館、、)

- 治安が良い

など。

事業用向けであれば、ターゲット顧客にとって便利なことです。

- 駅から近くて人通りが多い場所

- ターゲット顧客が住んでいる場所

- ターゲット顧客が来る理由がある場所

など。

所有している間に人気が上がれば、単純な建物の評価に加えてプレミアム価格が付加されていきます。

スーパーができる、新駅ができるなど周辺環境が変わるとさらにインパクトが大きいです。

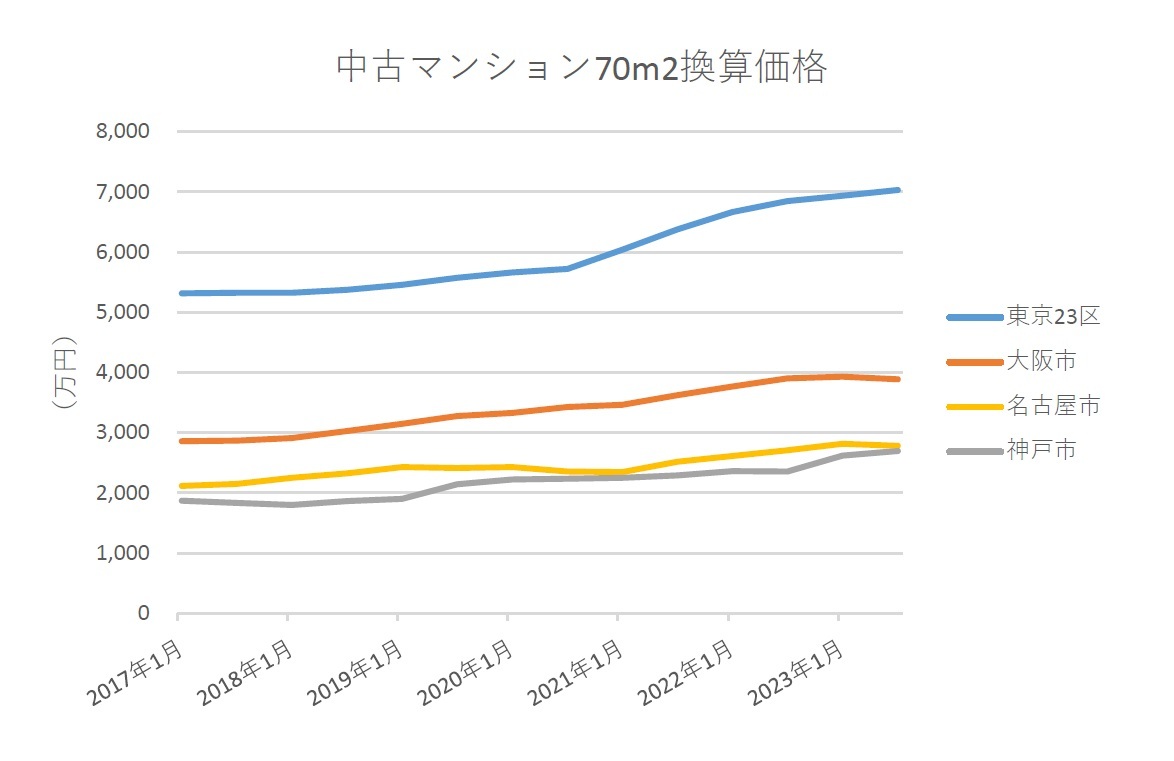

新築よりも安く手に入る中古物件、且つリノベーション物件が注目を浴びている今、利便性の良い都心部の中古マンションの流通価格が上がってきています。また築深物件にもその影響は及んでいます。

しかしならが、逆のことが起きるリスクがある投資であることも忘れず念頭に入れておいてください。

(出典)市況レポート70m2換算価格推移、株式会社カンテイHP より作成

不動産投資は、節税対策を目的にする方と収益を得ることを目的にされる方がいます。収益を得る目的の場合、毎月の家賃収益は売却のタイミングまで所有し続けるためのものという観点で、益を出すのは売却益の方と考えた方が良いです。

居住用ファミリーマンションも事業向けマンションも、入居者にとって便利な場所にあると家賃も売却額も下がりにくいし、周辺環境が便利に変わるとなおさらインパクトが大きいです。しかしながら、逆の望まないインパクトも起きるリスクをはらんでいることを念頭に入れておいてください。

これらの前提を理解してから、不動産投資をしたい方はプロにご相談ください!

最後までお読みいただきありがとうございます!

皆さまのお役に立てるようライトな話題から重要な情報まで、どんどん発信していきますので、SNSのフォローも是非お願いします!

これからたくさんの時間を過ごされるマイホームを大阪府下、大阪市内でお探しの方は、コモンズ不動産へ!